El nivel mundial de deuda pública es muy elevado. Se prevé que para el final de este año supere los USD 100 billones, el 93% del PIB mundial, y que se acerque al 100% del PIB para 2030. Esto supone 10 puntos porcentuales del PIB más que la cota observada en 2019, antes de la pandemia.

Aunque el panorama no es homogéneo —se espera que la deuda pública se estabilice o disminuya en dos tercios de los países—, la edición de octubre de 2024 del informe Monitor Fiscal del FMI pone de manifiesto que los niveles de deuda futuros podrían superar las proyecciones, y que para que la probabilidad de estabilizarlos o reducirlos sea alta, será necesario realizar ajustes fiscales mucho mayores de los previstos. El informe sostiene que los países deberían afrontar ahora los riesgos de deuda por medio de políticas fiscales bien diseñadas que protejan el crecimiento y a los hogares vulnerables, aprovechando el ciclo de flexibilización de la política monetaria.

Peor de lo esperado

Las perspectivas fiscales de muchos países podrían ser peores de lo esperado por tres motivos: las grandes presiones sobre el gasto, el sesgo optimista de las proyecciones de deuda y la sustancial deuda no identificada.

Anteriores estudios del FMI han mostrado que el discurso en cuestiones fiscales se ha inclinado cada vez más hacia un aumento del gasto en todo el espectro político. Además, los países tendrán que incrementar el gasto para hacer frente al envejecimiento y la consiguiente atención médica de la población; la transición verde y la adaptación al cambio climático; y las necesidades de defensa y seguridad energética generadas por las crecientes tensiones geopolíticas.

Por otro lado, la experiencia pasada sugiere que las proyecciones de deuda tienden a subestimar los resultados reales por un margen considerable. En promedio, la relación deuda/PIB efectiva a cinco años vista puede llegar a superar las proyecciones en 10 puntos porcentuales del PIB.

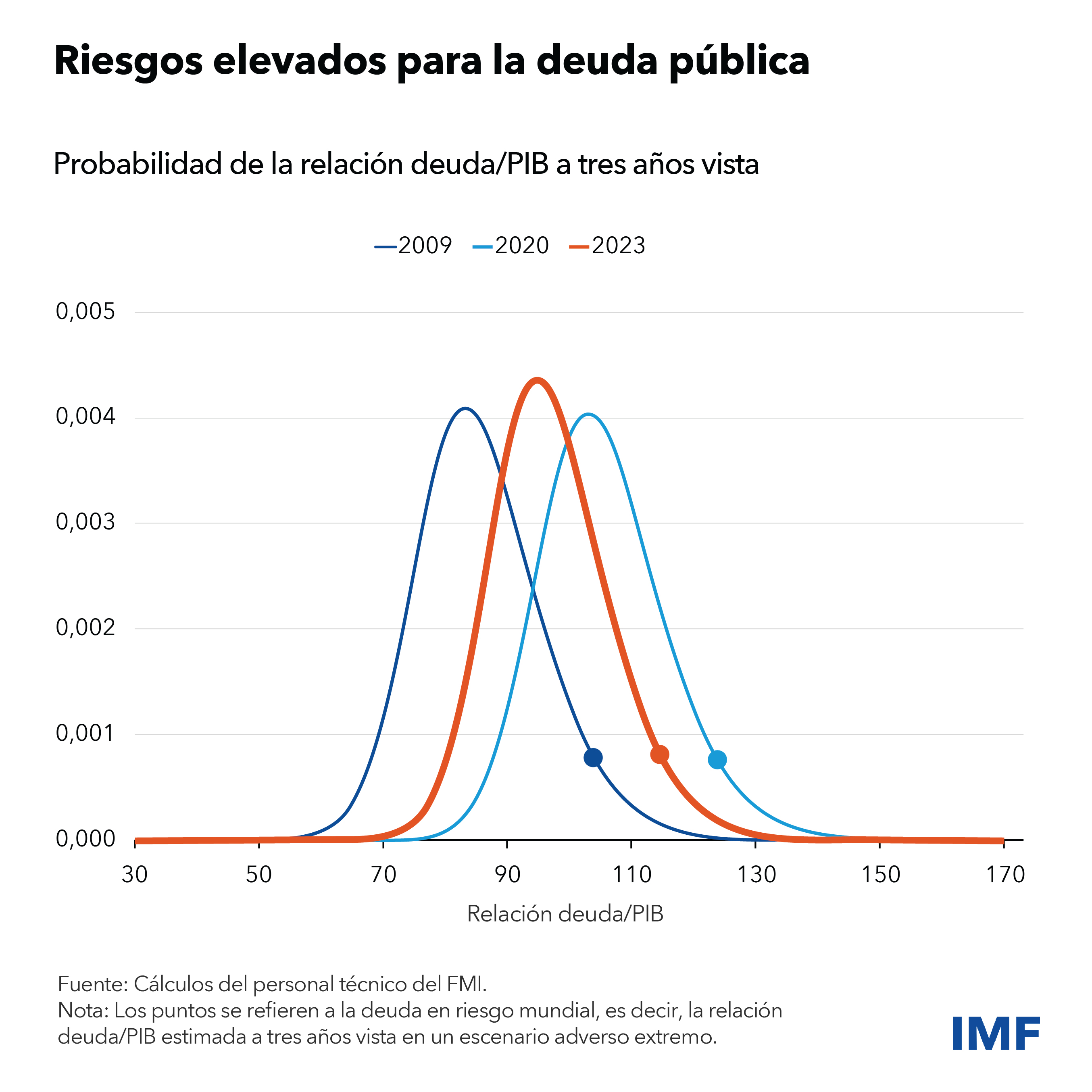

El Monitor Fiscal presenta un novedoso marco de “deuda en riesgo” que vincula las condiciones macrofinancieras y políticas actuales con todo el espectro de posibles resultados futuros de deuda. Este método va más allá del típico enfoque centrado en las estimaciones puntuales de los pronósticos de deuda y ayuda a las autoridades a cuantificar los riesgos para las perspectivas de la deuda y a identificar sus fuentes.

Este marco muestra que, en un escenario adverso extremo, la deuda pública mundial alcanzaría el 115% del PIB en tres años, lo que supone casi 20 puntos porcentuales más de lo previsto actualmente. Esto podría deberse a varios motivos: un crecimiento más débil, condiciones de financiamiento más estrictas, desviaciones fiscales y una mayor incertidumbre económica y de las políticas. Es importante señalar que los países son cada vez más vulnerables a factores mundiales que afectan a sus costos de endeudamiento, incluidos los efectos transfronterizos de un aumento de la incertidumbre en torno a las políticas en países de importancia sistémica, como Estados Unidos.

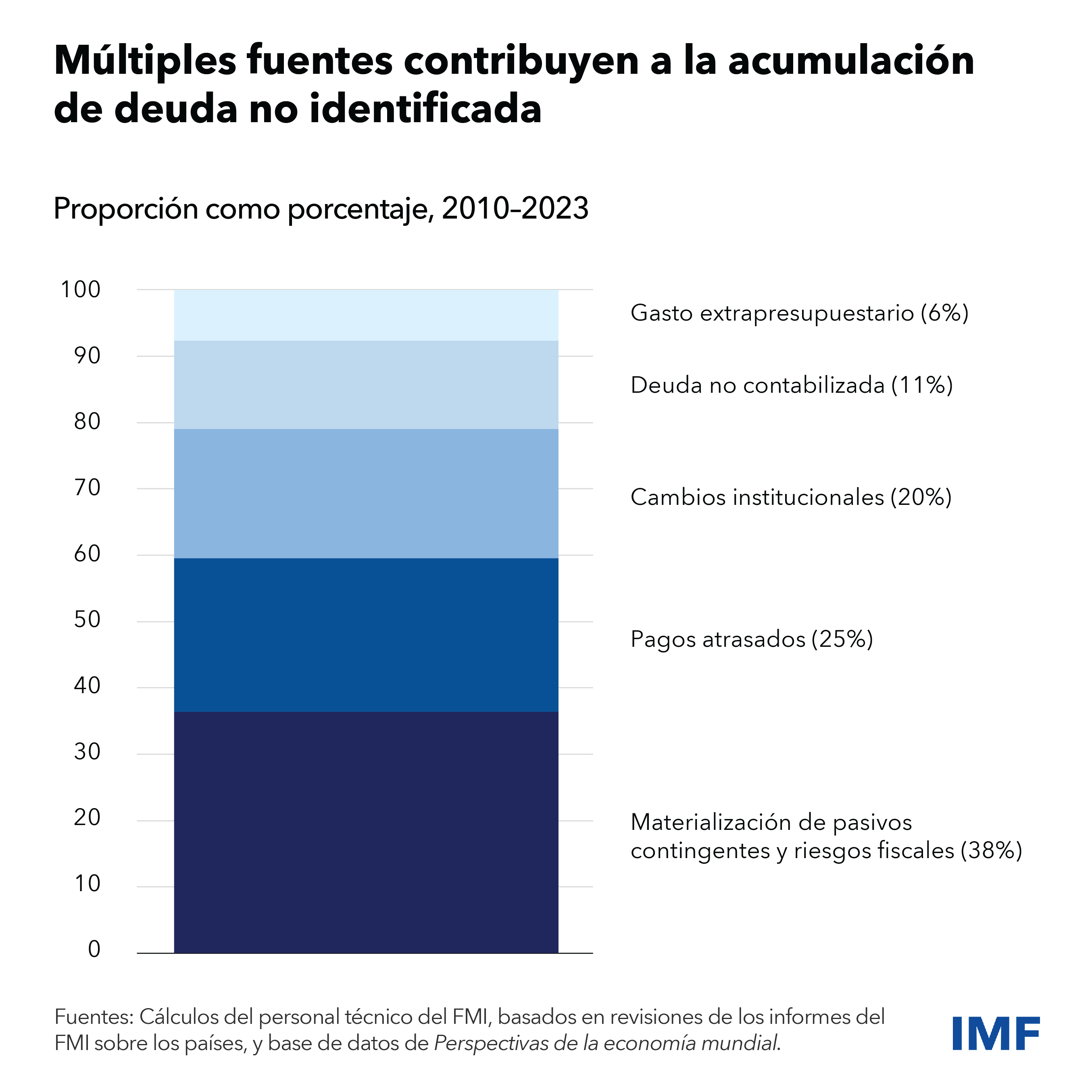

La importante deuda no identificada es otro de los motivos por los que la deuda pública puede resultar considerablemente más alta de lo previsto. Un análisis de más de 30 países detectó que el 40% de la deuda no identificada procede de pasivos contingentes y de riesgos fiscales que afrontan los gobiernos, la mayoría relacionados con pérdidas de empresas estatales. Históricamente, la deuda no identificada ha sido abultada —ha oscilado entre el 1% y el 1,5% del PIB en promedio—, y aumenta de manera pronunciada durante períodos de tensión financiera.

Una mayor consolidación fiscal

Si la deuda pública es más elevada de lo que parece, probablemente el esfuerzo fiscal actual sea menor de lo necesario.

La consolidación fiscal es crucial para contener los riesgos de la deuda. Ahora que la inflación se está moderando y los bancos centrales están bajando sus tasas de interés de política monetaria, las economías están en mejores condiciones para absorber los efectos económicos del endurecimiento de la política fiscal. Retrasar este ajuste sería costoso y también arriesgado, ya que la corrección necesaria aumenta con el transcurso del tiempo. Además, la experiencia demuestra que una deuda elevada y la ausencia de planes fiscales creíbles pueden desencadenar reacciones adversas de los mercados, lo que limitaría el margen de maniobra en caso de turbulencia.

Nuestro análisis, que tiene en cuenta riesgos nacionales específicos para las perspectivas de la deuda, indica que los ajustes fiscales actualmente en curso —en promedio, el 1% del PIB a lo largo de seis años hasta 2029— no bastarían, incluso si se ejecutan íntegramente, para que la probabilidad de reducir de manera significativa o de estabilizar la deuda sea alta. Para que una economía media tenga una alta probabilidad de estabilización de la deuda haría falta un endurecimiento acumulado de aproximadamente el 3,8% del PIB durante ese mismo período. En los países en los que no se espera una estabilización de la deuda, como China y Estados Unidos, el esfuerzo necesario es sustancialmente mayor. Sin embargo, estas dos economías tienen a su disposición muchas más opciones de política monetaria que otros países.

Centrarse en las personas

Ajustes fiscales tan grandes, si no están bien calibrados, traerán consigo pérdidas de producto considerables como consecuencia de la caída de la demanda agregada, y pueden perjudicar a los grupos vulnerables y dar lugar a un aumento de la desigualdad. Por lo tanto, para mitigar los costos de la consolidación y lograr el apoyo ciudadano al necesario ajuste fiscal, es preciso diseñarlo con mucho cuidado.

La elección de las medidas fiscales es importante porque sus efectos no son iguales para todas y además implican disyuntivas. Por ejemplo, los recortes de la inversión pública causan las mayores pérdidas de producto y deterioran las perspectivas de crecimiento a largo plazo, mientras que reducir las transferencias sociales perjudica a los hogares vulnerables y eleva la desigualdad.

Se necesita una combinación acertada de medidas centradas en las personas y en el crecimiento, que variará de un país a otro. Las economías avanzadas deberían impulsar reformas de los programas de prestaciones sociales, reorganizar las prioridades de gasto e incrementar la recaudación allí donde la carga impositiva sea baja. Las economías de mercados emergentes y en desarrollo tienen un mayor potencial de movilización de ingresos tributarios —ampliando las bases impositivas y mejorando la capacidad de administración de los ingresos públicos—, al tiempo que refuerzan las redes de protección social y salvaguardan la inversión pública para promover el crecimiento a largo plazo.

La velocidad también es importante. Nuestro análisis sugiere que un ritmo de ajuste mesurado y sostenido reduciría los riesgos fiscales y limitaría el impacto negativo sobre el producto y la desigualdad, que sería aproximadamente un 40% inferior al causado por un endurecimiento más abrupto. Con todo, algunos países con un elevado riesgo de sobreendeudamiento necesitarán una consolidación fiscal concentrada en la etapa inicial.

Los ajustes deben ir acompañados por una gobernanza fiscal más estricta, incluidos marcos a mediano plazo creíbles, consejos fiscales independientes y una gestión de riesgos sólida. Mejorar la evaluación de los riesgos fiscales, realizar un estrecho seguimiento de los pasivos contingentes en empresas estatales y publicar estadísticas de deuda granulares y oportunas puede reducir la deuda no identificada.

El elevado nivel de deuda pública es motivo de preocupación. El Monitor Fiscal sostiene que los riesgos son altos incluso en algunos países en los que los niveles de deuda pública parecen manejables, y que los datos reales de deuda de los próximos años pueden ser peores de lo previsto. Los planes de ajuste actuales no bastan para estabilizar o reducir la deuda con confianza. El informe también pone de relieve que un ajuste fiscal bien diseñado puede ayudar a reducir los riesgos de la deuda, mejorar las perspectivas de la deuda pública y mitigar los efectos sociales adversos.